最近一位知名的业内专家认为目前房地产市场,正处在中场休息阶段,而下半场的走势将取决于保障房、市场预期等关键因素。中场休息是个很有意思的比喻,但我觉得还不够准确。为了了解调控对房地产投资、融资的影响,最近两个月我们走访了中国民间资本最活跃的几个地方:如山西、鄂尔多斯、陕西榆林及温州等地。最深刻的感受是中国的房地产市场正发生着巨大的变化,如果说调控前地产商还沐浴在和煦的春风的中,调控后就是置身于刺骨的寒风中了。

房地产调控政策有两个核心:一是建设保障房,二是坚决控制房地产投资。此将必然导致两个趋势的形成,一种趋势是使单一的商品房市场裂变为双轨制市场,另一个趋势是普通住宅的去投资化。这两种趋势必将对房地产市场产生深远的影响,而房地产市场的投资、融资形势也必然会发生重大变化。

房地产投资趋势最重要的一点变化是:告别“炒房时代”进入“理财投资时代”,即房地产投资的证券化。

如果说5年前我们投了一二线城市的住宅,年投资回报率一般都能达到15%,调控后呢?年回报率绝不会超过5%!原因就在于没有了投资杠杆,又相应提高了税收。从国外经验看,普通住宅是没有投资属性的,美国的普通住宅都是“消费品”。如果扣除通胀因素的影响,在100年的时间内,房价的平均复合增长率仅为0.6%。针对调控政策中最严厉的限购政策,业内普遍认为,限购是暂时的,但我认为,限制第三套房以上的按揭一定是长期的政策,因为政府意识到普通住宅的去投资化是未来政策的重要趋向。

上文提及的四个区域的投资偏好源于商业文化、资本积累的方式及阶段,虽然有着很大的差别,如:温州人买房“不管在哪儿赚钱就行”,山西人买房“就是为了留给下一代”,陕西人买房“在西安买就是干点事,在北京买就是存点钱”,但民间资本的投资偏好还是房地产,而不愿投入股市。现在越来越多的城市住宅加入了限购的行列,那么这么多大规模的民间资本往哪流呢?一是商业地产,二是没被限购的三线城市。但就如我年初预测的,随着大量资金的快速聚集,投资风险也在逐渐加大。那么真正的投资蓝海在哪里?应该是房地产投资的证券化。何谓投资的证券化?就是由不动产的实物投资转向证券产品:如REITS、信托、基金等,其各自的特点及区别详见下表:

我的北京朋友们,以前每年赚几百万,可以不断的买房投资,而现在限购房子买不了了,投商业地产又投不起,怎么办?不如买信托,8%以上的收益率还是蛮有吸引力的。从国外的经验看,不动产投资的证券化是大势所趋,让专业机构帮你理财投向不动产,获得相对稳定的收益,一定是个不错的选择。

证券化投资的三类产品

房地产融资的趋势:从银行为主的间接融资转向以信托、基金为主的直接融资

中国房地产中直接融资不足10%,80%以上是间接融资,而成熟的市场状况恰恰相反。以银行贷款为主的间接融资,使得房地产的行业风险很容易传导到整个金融系统,一旦出现问题就会牵扯整个社会经济,所以有专家戏称“中国房地产对中国经济就是癌细胞。

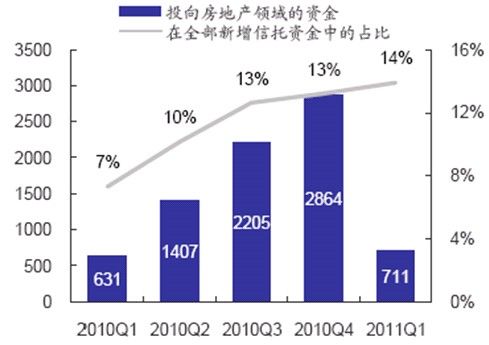

随着房地产信贷的从严管理、及预收款监管城市的增加,无论是银行贷款还是预收款,将越来越受到限制。而民间资本的大量存在,透过信托、基金的形式投向房地产必将是未来的趋势。这样的趋势有两种好处:一是将个人炒房的钱由需求转向了供给,从而抑制了房价的快速增长;另一方面增加了房地产直接融资的渠道,降低了行业的风险。以下的房地产信托发展的图表就说明了直接融资增加的趋势。

2011年第1季度投向房地产领域的信托资金新增规模较大,且占比呈递增趋势(增量)

要预测房地产行业下半场的走势,就必须认清房地产投资和融资的趋势,正如一位业内专家所言,"下半场一定是房地产基金的大发展”。"

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号